Texto Completo acta: 134248

N° 34739-COMEX-H

N° 34739-COMEX-H

EL PRESIDENTE DE LA

REPÚBLICA

LA MINISTRA A.I. DE

COMERCIO EXTERIOR

Y EL MINISTRO DE

HACIENDA

Con fundamento en

los artículos 140 incisos 3), 18) y 20) y 146 de la Constitución Política; artículos

25, inciso 1), 27, inciso 1), 28, inciso 2), acápite b) de la Ley General de la

Administración Pública, Ley N° 6227 del 2 de mayo de 1978; artículo 2 incisos

g) , h) e i) y el artículo 8, inciso b), de la Ley de Creación del Ministerio

de Comercio Exterior y de la Promotora del Comercio Exterior de Costa Rica, Ley

N° 7638 del 30 de octubre de 1996; la Ley de Régimen de Zonas Francas, Ley Nº

7210 del 23 de noviembre de 1990; y los artículos 5, 50, 175 y 176 de la Ley

General de Aduanas, Ley Nº 7557 del 20 de octubre de 1995, y los artículos 163

al 166 del Reglamento a la Ley General de Aduanas; y

Considerando:

I. Que es un objetivo fundamental

del Estado el desarrollo socioeconómico del país mediante la atracción de la

inversión extranjera, la inversión nacional y la promoción de las

exportaciones.

II. Que el Régimen de Zonas

Francas constituye un instrumento idóneo para elevar la calidad de vida de los

costarricenses, especialmente generando fuentes de trabajo y superación humana,

con énfasis en las zonas de menor desarrollo relativo del país.

III. Que el desarrollo del

comercio internacional de Costa Rica, requiere como condición esencial la

existencia de factores propicios para el establecimiento de empresas que

realicen una gama amplia de operaciones que generen riqueza, conocimiento

tecnológico y aumenten la competitividad internacional del país.

IV. Que se estima que dichas

actividades repercutirán en un significativo mejoramiento socioeconómico de las

poblaciones aledañas a las zonas francas.

V. Que la Ley de Régimen de Zonas

Francas y sus reformas establece las condiciones para el otorgamiento y el

funcionamiento del Régimen y los derechos y obligaciones de los beneficiarios

de dicho Régimen.

VI. Que el Régimen de Zonas

Francas atrae inversión extranjera, favoreciendo las condiciones de vida, en

virtud de la creación de nuevas fuentes de empleo que inciden positivamente en

la calidad de vida de los costarricenses.

VII. Que el régimen jurídico

aduanero debe interpretarse en la forma que garantice el mejor desarrollo del

comercio exterior de la República, en armonía con la realidad socioeconómica

imperante al interpretarse la norma y los otros intereses públicos, a los fines

de este ordenamiento.

VIII. Que dentro de los fines del

Régimen Aduanero se encuentran el facilitar y agilizar las operaciones de

comercio exterior y facultar la correcta percepción de los tributos y la represión de las conductas ilícitas que

atenten contra la gestión y el control de carácter aduanero y de comercio

exterior.

IX. Que el entorno aduanero

actual, exige una adecuación de las normas reglamentarias que permita la

continuidad de las operaciones aduaneras de forma eficiente y siempre bajo un

control aduanero transparente, razón por la cual es imperante la necesidad de efectuar

una reforma integral al Reglamento a la Ley de Régimen de Zonas Francas.

X. Que tomando en consideración

que el Reglamento a la Ley de Régimen de Zonas Francas ha sido objeto de

constantes modificaciones, reformas, adiciones y derogaciones, en virtud de la

revisión integral de que ha sido objeto, se justifica la derogatoria del

Decreto Ejecutivo Nº 29606-H-COMEX del 18 de junio de 2001, publicado en el

Diario Oficial La Gaceta número 121 del 25 de junio del 2001 y sus reformas, y

la emisión de un nuevo Reglamento a fin de contar con un instrumento normativo

mejor estructurado y de fácil consulta para los usuarios. Por

tanto,

Decretan:

Reglamento a la Ley de Régimen de Zonas Francas

CAPÍTULO I

Disposiciones generales

Artículo 1.-Alcance

El presente reglamento establece las normas y

procedimientos relativos al otorgamiento del Régimen de Zonas Francas, y a las

operaciones que pueden realizar los beneficiarios de dicho Régimen, así como

los requisitos de permanencia de conformidad con la Ley de Régimen de Zonas

Francas, Ley Nº 7210 del 23 de noviembre de 1990 y sus reformas.

(Así reformado por el artículo

1° del decreto ejecutivo N° 42189 del 20 de diciembre del 2019)

Ficha articulo

Artículo 2.-

Aplicación e interpretación

La aplicación e interpretación de este Reglamento

debe buscar un equilibrio entre la agilidad y la eficiencia en el

funcionamiento del Régimen de Zonas Francas y la adecuada fiscalización y

control del correcto uso de los beneficios fiscales otorgados.

Ficha articulo

Artículo 3.-

Coordinación interinstitucional e intercambio electrónico de información

La Dirección General de Aduanas, el

Ministerio de Comercio Exterior y

la Promotora del Comercio Exterior de Costa Rica y

demás órganos y entes públicos que tengan ingerencia en los trámites

relacionados con el Régimen, establecerán los mecanismos de coordinación

necesarios para garantizar la correcta y uniforme aplicación de lo dispuesto en

el presente Reglamento.

Asimismo, estas instituciones en la medida en que

las condiciones tecnológicas lo permitan, deberán transmitir electrónicamente

permisos, autorizaciones, trámites y demás operaciones relativas al Régimen,

según los procedimientos acordados entre ellas.

La documentación emergente de la transmisión electrónica entre tales

dependencias constituirá, documentación auténtica y para todo efecto dará fe en

cuanto a la existencia del original transmitido.

Ficha articulo

Artículo 4º-Definiciones.

Para

efectos del presente Reglamento, se adoptan las siguientes definiciones:

Actividad Autorizada: Es la actividad sustancial que desarrolla la

empresa al amparo del Régimen de Zonas Francas, generadora de sus principales ingresos. Esta

actividad debe ser realizada por

un número de empleados calificados y debe generar gastos operativos útiles, necesarios y pertinentes

con la naturaleza y tamaño de la misma, conforme con la autorización que otorga

el Poder Ejecutivo y que consta en el Acuerdo de Otorgamiento; así como en línea con la normativa

costarricense. Para estos efectos, la actividad generadora de

los principales ingresos puede variar

según la actividad sustancial, sin embargo, ésta se refiere principalmente a esas funciones relevantes

para la conducción de la actividad que genera valor (no aquellas meramente

accesorias).

(Así adicionada la definición anterior por el

artículo 1° del decreto ejecutivo N° 41346 del 4 de octubre del 2018)

Activos

fijos: se entiende por activos fijos, las obras en proceso, los bienes muebles

e inmuebles sujetos a depreciación, los bienes inmuebles no sujetos a

depreciación y el software utilizados en la operación del negocio, cuya fecha y

precio de adquisición consten debidamente en los libros contables de la

empresa.

Activos

fijos depreciables: se entiende por activos fijos depreciables los

bienes muebles e inmuebles sujetos a depreciación, según los métodos

autorizados por la DGT, utilizados en la operación del negocio, y cuya fecha y

precio de adquisición consten debidamente en los libros contables de la empresa. Bajo ninguno de los

conceptos anteriores se incluyen las obras en proceso, debido a que éstas no se

encuentran en uso en las

operaciones del negocio.

Acuerdo

de otorgamiento: El acuerdo mediante el cual se otorga el Régimen de Zonas Francas a una

persona física o jurídica.

Administrador: La empresa

administradora de un Parque de Zona Franca.

Aduana

de Control: Respecto de los auxiliares, aquella aduana a la que le corresponde

ejercer el control aduanero sobre las operaciones aduaneras en que interviene

e) auxiliar. Salvo disposición en contrario, se entiende por tal, aquella

aduana que tiene competencia territorial en el lugar donde se efectúa la

operación aduanera .

Ampliación

de áreas: Es el aumento del área previamente autorizada al beneficiario, siempre

y cuando las nuevas áreas sean colindantes con la primera, o bien, se

encuentren dentro de un mismo parque. Se entenderá que son áreas colindantes

aquellas que se encuentren contiguas, o que se encuentren separadas en común

por una servidumbre, una vía pública, una vía férrea, una calle de uso privado,

río, quebrad a o curso de agua permanente o no. En estos casos, el código de

ubicación asignado al beneficiario será el mismo.

BCCR: el Banco Central

de Costa Rica

Beneficiario: La persona física o jurídica

acogida al Régimen de Zonas Francas.

Bienes: Cualquier objeto,

artículo de comercio,

tales como mercancías, materias primas, insumos, productos en

elaboración, productos elaborados, vehículos, equipos y maquinaria, ingresado

al amparo del Régimen de Zonas Francas.

Bodega: Instalaciones

físicas del beneficiario destinadas únicamente al almacenamiento de bienes

amparados al Régimen y autorizadas previamente por PROCOMER y la Dirección.

Bonificación: La bonificación

para personas físicas o jurídicas acogidas al Régimen de Zonas Francas y

ubicadas en zonas de menor desarrollo relativo, de acuerdo con el inciso k) del

artículo 20 de la Ley Nº 7210 y sus reformas.

Capacitación

y entrenamiento del personal: es un

proceso que comprende un

conjunto de acciones educativas y formativas, tanto a nivel técnico,

universitario u otros estudios superiores, orientadas a generar mayores

conocimientos, dominio de

otros idiomas, habilidades,

destrezas y actitudes del personal costarricense o residente en Costa Rica que

labore para una empresa beneficiaria del Régimen de Zonas Francas, con la

finalidad de propiciar mejores nivel es de desempeño en cualquiera de las áreas

de operación de la actividad autorizada a la empresa beneficiaria al amparo del

régimen.

Capacitación

y entrenamiento del personal de empresas proveedoras: se entiende

como aquellas acciones educativas y formativas dirigidas a los empleados

o personal de las empresas proveedoras de bienes y servicios, que pretendan el

mejoramiento de los procesos productivos o de servicios, aprendizaje

de otros idiomas, procedimientos,

normas o técnicas de gestión

empresarial, uso e implementación de tecnologías y maquinarias, técnicas de

manufactura, control de calidad y todo aquello que esté orientado a la mejora

de las capacidades tecnológicas y de gestión en la empresa proveedora.

CAECR: Clasificación de

Actividades Económicas de Costa Rica vigente, que se sustenta en la

"Clasificación Industrial Internacional Uniforme de todas las actividades

económicas (CIIU)".

Cese

definitivo de operaciones: se entiende como aquella situación en que se

encuentra una empresa beneficiaria, cuando habiendo iniciado operaciones, sin previo

aviso, detiene de forma total sus actividades y operaciones dentro o fuera del

régimen, sin realizar internamiento de maquinaria, equipo e insumos, así como

tampoco la realización de ventas al mercado nacional o reexportación.

Centros de servicios de salud

humana: se refiere a los servicios especializados dedicados

a oftalmología, ortodoncia, odontología, cirugía estética o reconstructiva y a

entidades hospitalarias de resolutividad alta, de

conformidad con la normativa vigente. A estos centros les será aplicable lo

establecido en la Ley General de Salud, y sus reglamentos.

(Así adicionada la definición

anterior por el artículo 1° del decreto ejecutivo N° 43934 del 21 de febrero

del 2023)

Código

de auxiliar: Es el número de identificación otorgado por la Dirección General de

Aduanas al momento de emitir la resolución que otorga la condición de auxiliar

de la función pública aduanera.

Código

de ubicación: Es el número de identificación otorgado por la Dirección General de

Aduanas para cada punto geográfico donde se localizan instalaciones del

beneficiario, para realizar operaciones propias de su actividad dentro del

Régimen.

Código CFIA: Es el número (consecutivo)

que asigna el Colegio Federado de Ingenieros y Arquitectos al momento de registrar

la responsabilidad profesional de un proyecto, en atención al artículo 54 de la

Ley Orgánica del Colegio Federado de Ingenieros y Arquitectos.

(Así adicionada la definición anterior

por el artículo 1° del decreto ejecutivo N° 42182 del 5 de diciembre del 2019)

Comercialización: Es la actividad

que consiste simplemente en manipular, reempacar y

redistribuir mercancías que sean propiedad del beneficiario del Régimen de

Zonas Francas.

COMEX: El Ministerio de

Comercio Exterior.

Contrato

de operaciones: Contrato que deben suscribir los beneficiarios del Régimen con la Promotora de] Comercio Exterior

de Costa Rica, en el cual se detallan sus derechos y obligaciones, con base en

el acuerdo de otorgamiento del Régimen.

Control

accionario: es la persona jurídica que tiene el control sobre la mayoría del

capital social de la empresa, de forma tal que puede controlar las decisiones

que toma la compañía. Tienen mayoría del capital social aquellas personas

físicas o jurídicas propietarias de al menos el 5l % de las acciones o cuotas.

Control

accionario directo: es el control accionario que ejerce una persona

jurídica directamente sobre otra, sin intermediación de entidades subsidiarias

o relacionadas.

Control

accionario indirecto: es el control accionario que ejerce la entidad

jurídica sobre otra, a través de entidades subsidiarias o relacionadas y sobre

las cuales ejerce el control accionario directo.

Declaración

Aduanera: declaración realizada mediante transmisión electrónica de datos que respaldará todo

ingreso, salida y movilización de materias, mercancías, maquinaria y equipo

desde y hacia el Régimen de Zonas Francas.

DGT: Dirección General

de Tributación .

Deshabilitación

de áreas: Es la disminución del área previamente autorizada para el beneficiario,

ya sea por reestructuración, cierre total de una de las ubicaciones o reducción

del área de una o más ubicaciones

Desperdicios: Mercancías remanentes del proceso productivo.

Departamento de Estadística y

Registros: Departamento

que forma parte de la estructura de la Dirección de Gestión Técnica de la

Dirección General de Aduanas.

(Así adicionada la definición

anterior por el artículo 1° del decreto ejecutivo N° 42182 del 5 de diciembre

del 2019)

Dirección: Dirección General

de Aduanas.

Empleados Calificados: Trabajadores directos, a tiempo completo,

competentes para ejecutar la Actividad Autorizada en

el Acuerdo Ejecutivo de Otorgamiento y en el Contrato de Operaciones. Estos trabajadores deben estar

inscritos por la empresa beneficiaria del Régimen de Zonas Francas ante la Caja Costarricense de Seguro Social

y estar cubiertos por la

normativa laboral y conexa del país.

(Así adicionada la definición anterior por el artículo 1° del decreto

ejecutivo N° 41346 del 4 de octubre del 2018)

Empresas

no sujetas al impuesto sobre la renta: se refiere a aquellas empresas procesadoras

que producen, procesan o ensamblan bienes, que operan en Costa Rica y que no

están obligadas al pago del impuesto sobre la renta por estar contempladas en

el artículo 3 de la Ley del Impuesto sobre la Renta, Ley Nº 7092 del 21 de

abril de 1988 y sus reformas. Asimismo, para efectos del Régimen de Zonas

Francas también se entiende que son empresas no sujetas, aquellas empresas que,

al momento de solicitar el Régimen, no realizan actividad lucrativa en Costa

Rica gravada con el impuesto sobre la renta.

Ensamble: Acoplamiento de componentes (piezas o

partes, subconjuntos y conjuntos) que al integrarse dan como resultado un

producto con características distintas

de los componentes.

Entidad

controladora: entidad jurídica que tiene la propiedad o ejerce el control de las

acciones o cuotas, directa o indirectamente, de la empresa beneficiaria

establecida en Costa Rica, o que ejerce poder de dirección sobre ella.

Faltante de bulto: menor cantidad de bultos que la cantidad

indicada en el manifiesto de carga respectivo.

(Así adicionada la definición anterior por el

artículo 1° del decreto ejecutivo N° 41263 del 16 de julio de 2018)

GAM: Se entiende como

la Gran Área Metropolitana definida en el Plan de Desarrollo Urbano.

(Así

reformada la definición anterior por el artículo 1° del decreto ejecutivo N°

41346 del 4 de octubre del 2018)

Gestor: es toda persona

física o jurídica, pública o privada, encargada de la gestión total o parcial

de los residuos, y autorizada conforme a lo establecido en la Ley para la

Gestión Integral de Residuos, Ley Nº 8839.

Gerencia

General: La Gerencia General de la Promotora del Comercio Exterior de Costa

Rica.

IMAS: Instituto Mix.to

de Ayuda Social.

Importación

definitiva: Es el ingreso de mercancías al territorio aduanero nacional, que

cumplan con las formalidades y los requisitos legales, reglamentarios y

administrativos para el uso y consumo definitivo en el territorio aduanero

nacional.

Incremento

de área: Es el aumento del área previamente autorizada para el beneficiario,

siempre que las nuevas áreas no sean colindantes o no se encuentren dentro de

un mismo parque. Para estos casos la Dirección otorgará. un nuevo código de

ubicación a las nuevas áreas.

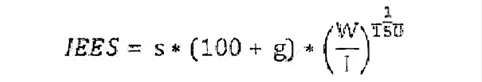

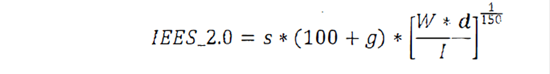

Índice de Elegibilidad Estratégica para

empresas de servicios (IEES): Indicador

objetivo que permite determinar si una empresa de servicios es o no elegible

como beneficiaria del Régimen de Zonas Francas bajo la categoría c) del

artículo 17 de la Ley y que se calcula usando la fórmula que se detalla en este

Reglamento.

(Así adicionada la definición anterior por el

artículo 6° del decreto ejecutivo N° 42189 del 20 de diciembre del 2019)

Inicio

de Operaciones: es el momento en que la empresa beneficiaria realiza actividades

pre-operativas relacionadas con la generación de empleo, de construcción de

obras de infraestructura, acondicionamiento de planta y otras actividades

relacionadas con el proceso de instalación al amparo del Régimen.

Inicio

de operaciones productivas: es el momento en que la

empresa beneficiaria realiza actividades del proceso productivo

y/o prestación de servicios, al amparo del Régimen .

Insumo: mercancía

producida en el territorio nacional por una empresa beneficiaria del régimen de

zona franca y utilizada en la producción del bien final, se excluye maquinaria

y equipo. Incluye insumos derivados de operaciones de cultivo, extracción,

cosecha, pesca, crianza, manufactura o procesamiento.

(Así reformada la definición

anterior por el artículo 1° del decreto ejecutivo N° 43934 del 21 de febrero

del 2023)

Intercambio

de bienes: Es el acuerdo entre beneficiarios, mediante el cual opera de manera

recíproca la transmisión de la propiedad de dichos bienes, los cuales deben

utilizarse exclusivamente en sus operaciones.

Internamiento

de mercancías: Es el ingreso de mercancías al Régimen de Zonas Francas por parte de

los beneficiarios. El internamiento no constituye una importación.

Junta

Directiva: La Junta Directiva de la Promotora del Comercio Exterior de Costa Rica.

Ley

General de Aduanas: La Ley General de Aduanas, Ley N º 7557 del 20 de

octubre de

1995 y sus reformas.

Ley Nº

7210 y sus reformas o Ley: la Ley de Régimen de Zonas Francas, Ley Nº 7210 del

23 de noviembre de 1990 y sus reformas.

Ley No. 10234 y sus reformas: la Ley de fortalecimiento de

la competitividad territorial para promover la atracción de inversiones fuera

de la Gran Área Metropolitana (GAM), Ley 10234 del 04 de mayo del 2022 y sus

reformas.

(Así adicionada la definición

anterior por el artículo 1° del decreto ejecutivo N° 43934 del 21 de febrero

del 2023)

Materias

y mercancías: Se entenderán como materias y mercancías susceptibles de ser incorporadas

al Régimen de Zonas Francas y para la aplicación del presente Reglamento, las

siguientes:

a) Las materias primas, formas primarias,

incluso mezcladas (preparadas o semielaboradas, por ejemplo), materias

asociadas (maquinaria mecánica, eléctrica, de medida, de control, verificación

o de investigación, por ejemplo).

b) Las mercancías destinadas a actividades

administrativas (escritorios, computadoras, suministros de oficina, por

ejemplo), propias del área de operación o producción del beneficiario.

c) Las necesarias para la preparación de

alimentos, el mobiliario necesario para servirlos, los equipos, enseres y

mobiliarios para capacitación y para cuidados médicos o rehabilitación,

destinados exclusivamente para los empleados directamente vinculados al proceso

de operación, producción, administración y transporte de las empresas.

d) Las manufacturadas o productos elaborados

requeridos y las muestras comerciales, industriales o científicas. En todos los

casos, deberá tratarse

de mercancías directamente relacionadas con la actividad

incentivada .

Maquinaria

y equipo: Aquellos bienes utilizados para elaborar o transformar otros productos o servicios; así como

aquellos destinados para actividades de operación, administración y producción.

Megaproyectos: es el proyecto

cuya inversión nueva total en el país es de al menos diez millones de dólares,

moneda de curso legal

de los Estados Unidos de

América (US $10.000.000,00) o su

equivalente en moneda nacional, en activos fijos sujetos a depreciación, sujeto

a un plan de inversión a cumplir en un período máximo de ocho años y que se

compromete a tener como mínimo

cien empleados permanentes

reportados en planilla durante el

período de operación productiva de la empresa al amparo del régimen.

Mermas: La proporción en

que disminuyen los insumos respecto de su cantidad inicial, después de ser

sometidos o utilizados en un proceso productivo.

Operador

Económico Autorizado: Persona jurídica que, en virtud

del cumplimiento de los requisitos y obligaciones dispuestos

en el Reglamento de Implementación del Operador Económico Autorizado, Decreto Ejecutivo 38998-H del 24 de febrero

del 2015, publicado en La Gaceta Nº 91 del 13 de mayo de 2015, goza de

beneficios y una condición de confianza para el ejercicio de sus operaciones

aduaneras dentro o fuera del territorio nacional.

Órgano

Administrador del Régimen: La Promotora del Comercio Exterior de Costa Rica.

Operaciones

productivas: son las actividades del proceso productivo y/o prestación de servicios

al amparo del Régimen.

Parque

de Zona Franca: Cualquier parque que sea administrado por una empresa que goce del

Régimen bajo la categoría de empresa administradora de parque, según lo

establecido en el artículo 17 inciso ch) de la Ley N° 7210 y sus reformas.

(*)Parque

sostenible de aventura: establecimiento dedicado al

desarrollo sostenible de actividades recreativas y de entretenimiento, o de

actividades de carácter comercial de conservación o investigación científica

diseñadas y construidas en un medio natural que, por su ubicación, permiten el

contacto con la naturaleza respetando el medio ambiente y garantizando la

protección de los recursos naturales.

Este tipo de parques podrá

desarrollar, entre otras actividades, las siguientes:

i. Actividades recreativas o

de aventura que se realicen mayoritariamente al aire libre, cuyo fin último sea

generar diversión, entretenimiento o bienestar a las personas que utilicen sus

servicios. En estos casos, la Promotora de Comercio Exterior de Costa

Rica (P ROCOMER) deberá solicitar el criterio del Instituto Costarricense de

Turismo (ICT), a efectos de acreditar la viabilidad de las actividades

propuestas por la empresa. El ICT deberá pronunciarse en un plazo máximo de

treinta (30) días. Transcurrido ese plazo sin respuesta del ICT, se entenderá

que su criterio es favorable .

ii. Actividades de carácter

comercial que procuren la c:onservación y apreciación

del medio ambiente, así como la observación, estudio o investigación científica

realizada in situ, sin alterar negativamente o modificar el medio ambiente en

que se desarrollan.

(*) (Así adicionada la

definición anterior por el artículo 1° del decreto ejecutivo N° 43934 del 21 de

febrero del 2023)

Planta

principal: Instalaciones físicas autorizadas por la Promotora del Comercio

Exterior de Costa Rica y la Dirección General de Aduanas para las operaciones

principales del beneficiario al amparo del Régimen. Se exceptúa de este

concepto las instalaciones de las empresas clasificadas como Administradoras de

Parque de Zona Franca .

Planta

procesadora similar: planta que produce, procesa o ensambla bienes en el extranjero, fuera de Centroamérica o

Panamá.

Plantas

satélites: Instalaciones físicas de operación ubicadas dentro o fuera de parque,

para los beneficiarios cuya planta principal se encuentra dentro de parque.

Plantas

secundarias: Instalaciones físicas de operación ubicadas dentro o fuera de parque,

para los beneficiados cuya planta principal se encuentra fuera de parque.

Poder

de dirección: es aquel que ejerce una entidad -entiéndase persona física o jurídica

con facultades suficientes para decidir sobre cualquier aspecto propio de una

empresa.

Principales

activos: Para efectos de lo establecido en los artículos 131, 142 y 143 de este

Reglamento, se entiende por principales activos aquellos activos fijos

depreciables relacionados con el proceso productivo de la empresa beneficiaria

del régimen y estrictamente

necesarios para la

continuidad del proceso

productivo o la

línea de producción de la empresa no beneficiaria en la cual se estaban

utilizando dichos activos.

PROCOMER: La Promotora del

Comercio Exterior de Costa Rica.

Proporción

significativa: se trata del porcentaje de las ventas totales que realizan las empresas

procesadoras que se acogen al régimen con el propósito de proveer bienes a

otras empresas beneficiarias del Régimen de Zonas Francas. Dichas ventas deben

alcanzar al menos el cuarenta por ciento (40%) de las ventas totales de la

empresa proveedora.

Reciclaje: Transformación de

los residuos por medio de distintos procesos de valoración que permiten

restituir su valor económico y energético evitando así su disposición final,

siempre y cuando esta restitución implique un ahorro de energía y materias

primas sin perjuicio para la salud y el medio ambiente

Régimen : El Régimen de Zonas Francas, que es el

conjunto de incentivos y beneficios que otorga el Estado a Las

personas físicas o jurídicas

que cumplan con los

requisitos y obligaciones establecidas

en la Ley Nº 7210 y sus reformas, este Reglamento y demás normas aplicables .

Reutilización: es la acción de

volver a utilizar los bienes o productos. La utilidad puede venir para el

usuario mediante una acción de mejora restauración.

SEL: empresas beneficiarias del Régimen de Zonas Francas bajo la categoría

prevista en el inciso c) del artículo 17 de la Ley N° 7210, cuya actividad

autorizada consiste en la prestación de servicios de logística integral.

(Así

adicionada la definición anterior por el artículo 1° del decreto ejecutivo N°

41263 del 16 de julio de 2018)

Servicios: Se entenderán como servicios aquellos que han sido clasificados como

estratégicos de conformidad con el acuerdo adoptado por la Comisión Especial

para la Definición de Sectores Estratégicos de conformidad con las

disposiciones de los artículos 2 y 21 bis de la Ley Nº 7210 de Régimen de Zonas

Francas y sus reformas y, por ende, elegibles a prestarse bajo el Régimen de

Zonas Francas.

(Así adicionada la definición anterior por el

artículo 6 del decreto ejecutivo N° 42189 del 20 de diciembre del 2019)

Sistemas de

información informáticos: son los

sistemas encargados de realizar las funciones de entrada, proceso,

almacenamiento, salida y control de la información sobre los inventarios de las

empresas de Zona Franca para posteriormente entregar resultados a partir de

ello. Estos sistemas deben tener controles de seguridad, trazabilidad y

bitácoras que garanticen la integridad, seguridad y disponibilidad de la

información de manera permanente. También deben contar con interfases

para la conectividad de la autoridad aduanera con la finalidad de que esta

pueda ejercer los controles necesarios en cualquier momento. Dichas interfases serán estandarizadas y definidas por la

autoridad aduanera según corresponda. Para efectos del presente Reglamento, al

hacer referencia a los sistemas de información, debe entenderse como Sistemas

de información informáticos.

(Así adicionada la definición anterior por el artículo 1°

del decreto ejecutivo N° 44570 del 13 de mayo de 2024)

Sobrante de bulto: mayor cantidad de bultos que la cantidad

indicada en el manifiesto de carga respectivo.

(Así

adicionada la definición anterior por el artículo 1° del decreto ejecutivo N°

41263 del 16 de julio de 2018)

Subproductos: Los bienes que se

obtienen en forma accesoria al proceso productivo principal.

Transferencia

de bienes: Es el traslado,

previo acuerdo entre beneficiarios, del dominio o derecho sobre bienes

ingresados en dicho Régimen.

Ubicación: Punto o puntos

geográficos donde se localizan instalaciones del beneficiario, para realizar operaciones

propias de su actividad dentro del Régimen.

Valor

Agregado Nacional (VAN): es la proporción de las ventas totales que realiza

una empresa beneficiaria del Régimen de Zonas Francas durante su período fiscal

y que se concibe como el aporte realizado por la empresa en la economía

nacional.

Vinculación: Para efectos de lo dispuesto en el artículo

146 del presente reglamento, se determina la vinculación entre ·empresas

tomando los criterios señalados en el artículo 68 del Reglamento de la Ley del

Impuesto sobre la Renta, Decreto Ejecutivo Nº 18445-H del 9 de setiembre de

1988 y sus reformas.

(Así adicionada la definición anterior por el

artículo 6 del decreto ejecutivo N° 42189 del 20 de diciembre del 2019)

Zona Franca: el

área delimitada sin población residente autorizada para que se establezcan en

ella empresas acogidas al Régimen de Zonas Francas, salvo en el caso de los

centros de servicios de salud humana localizados en zonas francas fueras de la

GAM, donde los pacientes podrán permanecer en éstas en el tanto estén

utilizando el servicio

(Así reformada la definición

anterior por el artículo 1° del decreto ejecutivo N° 43934 del 21 de febrero

del 2023)

(Así

reformado por el artículo 1°

del decreto ejecutivo N° 40141 del 20 de diciembre del 2016)

Ficha articulo

CAPÍTULO II

Requisitos de inversión nueva

inicial

(Así

reformado el capítulo anterior por el artículo 2° del decreto ejecutivo N°

41346 del 4 de octubre del 2018)

Artículo

5º-Parámetros de inversiones nuevas iniciales: Todas las empresas interesadas en

ingresar al Régimen de Zonas Francas, deberán cumplir con los siguientes montos

mínimos de inversión nueva

inicial:

I. Empresas ubicadas dentro de la GAM

a)

Una inversión nueva inicial mínima en activos fijos de al menos ciento cincuenta mil dólares, moneda

de curso legal de los Estados Unidos de América (US $150.000,00) o su equivalente en moneda nacional, para

empresas instaladas en un Parque de Zonas Francas.

b)

Una inversión nueva inicial mínima en activos fijos de al menos dos millones de

dólares, moneda de curso legal de los Estados Unidos de América (US

$2.000.000,00) o su equivalente

en moneda nacional, para empresas instaladas fuera de un Parque de

Zonas Francas.

II. Empresas

ubicadas fuera de la GAM

a) Una inversión nueva inicial

en activos fijos de al menos cien mil dólares, moneda de curso legal de los

Estados Unidos de América (US $100.000,00) o su equivalente en moneda nacional,

para empresas instaladas en un parque de zonas francas. Asimismo, se deberá

considerar lo dispuesto en el artículo 1 bis de la Ley No. 7210, Ley de Régimen

de Zonas Francas, para Los casos en que ello resulte procedente de conformidad

con dicha Ley.

b) Una inversión nueva inicial

en activos fijos de al menos doscientos cincuenta mil dólares, moneda de curso

legal de los Estados Unidos de América (US $250. 000, 00) o su equivalente en

moneda nacional, para empresas instaladas fuera de un parque de zonas francas.

Asimismo, se deberá considerar lo dispuesto en el artículo 1 bis de la Ley No.

7210, Ley de Régimen de Zonas Francas, para los casos en que ello resulte

procedente de conformidad con dicha Ley.

c) En el caso específico de

las; empresas de la categoría g) del artículo 17, especializadas en

oftalmología, ortodoncia, odontología, cirugía estética o reconstructiva, que

se instalen en una zona fuera de la GAM, una inversión nueva total de al menos

cinco millones de dólares, moneda en curso legal de los Estados Unidos de

América (US$5. 000. 000) o su equivalente en moneda nacional, en el caso de que

opere dentro de un parque de zonas francas Cuando tales .. empresas

se instalen en una zona fuera de la Gran Área Metropolitana (GAM) podrán operar

fuera del parque de zonas francas siempre y cuando la inversión nueva total sea

al menos de diez millones de dólares, moneda de curso legal de los Estados

Unidos de América (US$ 10. 000. 000), o su equivalente en moneda nacional.

Las empresas que soliciten

acogerse a la categoría g) del artículo 17, como entidades hospitalarias de resolutividad alta, deberán realizar una inversión nueva

total de al menos ciento cuarenta millones de dólares moneda de curso legal de

los Estados Unidos de América (US$ 140. 000. 000) o su equivalente en moneda

nacional.

d) Las empresas de la

categoría h) del artículo 17, localizadas fuera de la GAM, deberán realizar una

inversión nueva inicial en activos fijos de al menos cien mil dólares, moneda

en curso legal de los Estados Unidos de América (US $ 1 OO. 000) o su

equivalente en moneda nacional. Tales empresas podrán operar fuera del parque

industrial siempre y cuando la inversión inicial en activos fijos nuevos sea de

al menos doscientos cincuenta mil dólares, moneda en curso legal de los Estados

Unidos de América (US $250.000) o su equivalente en moneda nacional.

e) Las empresas de la

categoría i) del artículo 17, localizadas fuera de la GAM, deberán realizar una

inversión nueva inicial en activos fijos, de al menos cinco millones de

dólares, moneda en curso legal de los Estados Unidos de América (US$5. 000.

000) o su equivalente en moneda nacional.

(Así reformado el inciso II) anterior por el artículo 2° del

decreto ejecutivo N° 43934 del 21 de febrero del 2023)

Estos

parámetros de inversión representan montos mínimos, por lo cual deben mantenerse durante todo el

tiempo que las empresas operen bajo el Régimen de Zonas Francas; sin

perjuicio de que dichos montos

puedan ser superados bajo el entendido que un aumento en estos montos

de inversión mínima inicial no generará beneficios adicionales.

Para

efectos de lo dispuesto en los párrafos anteriores, cuando los activos hayan sido adquiridos en moneda

nacional, el monto de la inversión nueva inicial se determinará con base en el

tipo de cambio para la venta del dólar, vigente según el Banco Central de Costa Rica al día de la adquisición del

activo correspondiente.

(Así reformado

por el artículo 2° del decreto ejecutivo N° 41346 del 4 de octubre del 2018)

Ficha articulo

Artículo 6.- Inversiones nuevas. Se consideran inversiones

nuevas las relativas a activos fijos que reúnan las siguientes

condiciones:

a) Que los activos sean

propiedad del solicitante del Régimen y sean adquiridos por el solicitante a

partir de la fecha de presentación de la solicitud para obtener dicho Régimen.

b) Las naves

industriales, bodegas, edificaciones, terrenos y demás activos fijos

inmobiliarios, nuevos o usados, adquiridos por el solicitante a partir de la

fecha de presentación de la solicitud de ingreso y que estén destinados a la

operación de la empresa al amparo del Régimen de Zonas Francas.

c) En el caso de

activos fijos mobiliarios, que se trate de activos nuevos o usados provenientes

del exterior, o bien de activos nuevos adquiridos en el país.

d) Los activos fijos

sometidos a fideicomiso en garantía, cuyo fideicomitente y/o fideicomisario sea

un beneficiario del Régimen, siempre y cuando los mismos se encuentren

debidamente registrados en los registros contables del beneficiario. Lo

anterior, sin perjuicio de la preferencia que por Ley tiene el Estado sobre el

cobro de los tributos exonerados.

e) Las mejoras a la

propiedad propia o arrendada.

(Así reformado por el artículo 1° del

decreto ejecutivo N° 40141 del 20 de diciembre del 2016)

Ficha articulo

Artículo 7. - Plazo para completar la inversión inicial.

Se considera inversión inicial

aquella que se complete en el plazo que debe constar en el respectivo acuerdo

de otorgamiento del Régimen, plazo que se fijará según la naturaleza y las

características de cada proyecto y no podrá exceder de tres años a partir de la

notificación del acuerdo de otorgamiento, salvo las excepciones establecidas en

este mismo artículo.

Excepcionalmente la empresa beneficiaria

podrá solicitar a PROCOMER, antes del vencimiento de los tres años, una

ampliación del plazo para completar la inversión inicial. Tal solicitud deberá

venir debidamente justificada, y PROCOMER la remitirá a

COMEX con su respectiva recomendación, para que resuelva en definitiva. El

plazo de la ampliación será de un año.

A las empresas que se instalen fuera

de la GAM que realicen inversiones en capital humano y/o en infraestructura

pública estipuladas en el artículo 1 bis de la ley del Régimen de Zona Francas,

se les exigirá un plan de inversión hasta por un plazo máximo de cinco (5)

años. PROCOMER fiscalizará el cumplimiento de estos compromisos mediante el

Informe Anual de Operaciones y las Audirorías

periódicas.

Los recursos en los que la empresa

invierta bajo estas modalidades de inversión podrán computarse a partir de la

fecha de presentación de la solicitud de ingreso al régimen de zonas francas y

podrán representar hasta el cincuenta por ciento (5 0%) del monto total de la

inversión comprometida.

En el caso específico de las empresas

que cumplan los requisitos para estar en la categoría g) del artículo 17 que se

instalen fuera de la GAM y que sean especializadas en oftalmología, ortodoncia,

odontología, cirugía estética o reconstructiva, se exigirá un plan de inversión

a cumplir en un período de tres (3) años a partir de notificación del acuerdo

de otorgamiento. En caso de que también realicen inversiones en capital humano

y/o en infraestructura pública podrán realizar estas inversiones hasta por un

plazo máximo de cinco (5) años, aplicándole lo correspondiente del artículo 1

bis.

En el caso específico de las empresas

de la categoría g) del artículo 17 que se instalen fuera de la GAM y que sean

entidades hospitalarias de resolutividad alta, se exigirá

un plan de inversión a cumplir en un período de ocho (8) años, calculado con

base en el valor en libros de los activos sujetos a depreciación, y al menos,

cien empleados permanentes, durante toda la operación de la empresa,

debidamente reportados en planilla ante la Caja Costarricense de Seguro Social.

El cómputo del plazo inicial de este beneficio se contará a partir de la fecha

de inicio de Las operaciones productivas de la empresa beneficiaria, siempre

que dicha fecha 110 exceda de tres años a partir de la publicación del

respectivo acuerdo de otorgamiento.

En el caso específico de las empresas

de la categoría i) del artículo 17 que se instalen fuera de la GAM se exigirá

un plan de inversión a cumplir en un período de ocho (8) alias, calculado con

base en el valor en libros de los activos sujetos a depreciación y, al menos,

cincuenta empleados permanentes, durante toda la operación de la empresa,

debidamente reportados en planilla ante la Caja Costarricense de Seguro Social.

El cómputo del plazo inicial del beneficio se contará a partir de la fecha de

inicio de las operaciones productivas de la empresa beneficiaria, siempre que

dicha fecha no exceda de tres (3) años a partir de la publicación del

respectivo acuerdo de otorgamiento.

Para todas las empresas beneficiarias

del Régimen la obligación de cumplimiento del monto mínimo de inversión nueva

inicial en activos fijos es independiente de la obligación de cumplimiento del

monto total de inversión al que se comprometa la empresa beneficiaria y ·que conste

en el acuerdo de otorgamiento del Régimen, aunque el monto mínimo de inversión

nueva inicial, se considerará parte del monto total de inversión al que se

comprometa la empresa. En todo cuso, el monto de inversión inicial debe

mantenerse durante todo el tiempo que las empresas operen bajo el Régimen de

Zonas Francas, bajo el entendido de que este es un requisito de permanencia en

el régimen.

Los activos adquiridos antes de la

fecha de la presentación de la solicitud de ingreso al Régimen y los activos usados

adquiridos en el país serán considerados como parte del nivel de inversión

total y no así de la inversión nueva comprometida por la empresa.

(Así reformado por el artículo 2° del decreto

ejecutivo N° 43934 del 21 de febrero del 2023)

Ficha articulo

Artículo 8º-Activos Fijos. Se

entiende por activos fijos los bienes inmuebles, así como los bienes muebles

sujetos a depreciación. En el caso de las empresas administradoras, también los

bienes inmuebles en fideicomiso destinados a su actividad de administración y

desarrollo, todos ellos utilizados en la operación del negocio, cuya fecha y

precio de adquisición consten debidamente en los libros contables de la empresa

solicitante del Régimen. Para efectos de determinar el monto inicial de

inversión nueva, los activos fijos se considerarán según su valor histórico

(costo de adquisición), sin perjuicio de que para efectos contables se apliquen

las normas y reglamentos que regulan los procedimientos tributarios.

Para efectos del control del

monto de inversión que se realiza con base en el Informe anual de operaciones,

PROCOMER utilizará el tipo de cambio de la fecha de otorgamiento del Régimen,

según el acuerdo de otorgamiento. En caso de que ese nivel haya sido aumentado,

el tipo de cambio a utilizar sobre el valor aumentado será el correspondiente a

la fecha de notificación del acuerdo que autoriza la modificación.

Cuando por efectos de la

variación en el tipo de cambio del dólar con respecto al colón, el nivel de inversión

comprometido se vea afectado si se calcula en moneda nacional, la valuación se

realizará en dólares cuando la empresa beneficiaria así se lo indique a

PROCOMER.

(Así reformado por el

artículo 2° del decreto ejecutivo N° 36725 del 26 de julio de 2011)

Ficha articulo

Artículo 9.- Inversión nueva

inicial para empresas asociadas

Las pequeñas empresas

procesadoras para la exportación, entendidas como aquellas que empleen a un

máximo de veinte trabajadores, pueden asociarse, según lo dispuesto en el

párrafo tercero del artículo 1 de la Ley N° 7210 y sus reformas, para efectos

de cumplir con el monto mínimo de inversión nueva inicial en activos fijos. En

lo demás, es de aplicación a estos casos las normas contenidas en este capítulo.

La posibilidad a que se refiere

este artículo, procede únicamente respecto a empresas que vayan a instalarse en

un mismo Parque de Zona Franca.

Ficha articulo

CAPITULO III

Disposiciones para el otorgamiento del

Régimen y de la condición de Auxiliar de la

Función Pública Aduanera

Sección I

Solicitud de otorgamiento del Régimen y de la

condición de Auxiliar de la Función

Artículo 10.-Reguisitos

de la solicitud. Todo interesado en acogerse al Régimen y obtener la

condición de Auxiliar de la Función Pública Aduanera, deberá presentar la

solicitud ante PROCOMER en el formulario que está a disposición de los usuarios

en formato digital en la dirección http://www.procomer.com o en la dirección

http://www.vuicr.com.

El

formulario deberá completarse con la siguiente información y acompañarse de la

documentación que de seguido se indica:

l.

Información común para la solicitud de ingreso al Régimen y el Auxiliar de la

Función Pública Aduanera:

a)

Nombre del solicitante.

b)

Documento de identificación.

c)

Dirección o medio para atender notificaciones.

d)

Dirección exacta de las instalaciones.

e)

Titularidad del inmueble: indicar si el inmueble es propiedad de la empresa o

si es arrendatario.

f)

Número de teléfono, fax y correo electrónico.

g)

Estado de la empresa: indicar si se trata de una empresa en operación o se

trata de un proyecto.

h)

Nombre del representante legal, documento y número de identificación.

i)

Descripción de la actividad.

j)

Declaración jurada simple, no protocolizada, firmada digitalmente por el

representante legal de la empresa en el formulario digital de solicitud, en la

cual se indique lo siguiente:

i. Que

la empresa no se dedicará a la producción o comercialización de cualquier tipo

de armas y municiones que contengan uranio empobrecido.

ii. Que la empresa no se dedicará a

la extracción minera la exploración o extracción de hidrocarburos,

tampoco se dedicará a la generación de energía eléctrica, salvo que la

generación sea para el auto consumo o en los casos de los supuestos

establecidos en el l 6bis de la Ley del Régimen de Zona Franca.

(Así reformado el inciso

anterior por el artículo 2° del decreto ejecutivo N° 43934 del 21 de febrero

del 2023)

iii.

Que la empresa estará inscrita como contribuyente ante la DGT, previo al inicio

de operaciones (fase preoperativa), al amparo

del Régimen de Zonas Francas.

iv.

Que la empresa estará inscrita ante la Caja Costarricense del Seguro Social al

momento de iniciar operaciones productivas al amparo del Régimen de Zonas

Francas. El cumplimiento de este requisito será verificado por la Institución,

en línea, mediante consulta en la oficina virtual del SICERE de la Caja

Costarricense de Seguro Social.

v. Que

la empresa, sus accionistas, directores, empleados o personeros, no han sido

sancionados en relación con las actividades de la empresa, mediante resolución

firme en vía administrativa, por haber incurrido en infracciones

administrativas, aduaneras, tributarias o tributario-aduaneras.

vi.

Que la empresa, sus accionistas, directores, empleados o personeros, no han

sido condenados en relación con las actividades de la empresa, mediante

resolución firme en la vía judicial, por haber incurrido en delitos aduaneros o

tributarios.

vii.

Indicar si la empresa y el proyecto de inversión a desarrollar son

beneficiarios de algún régimen de incentivos de exportación. En caso de ser

beneficiario del Régimen de Perfeccionamiento Activo o Devolutivo de Derechos,

la empresa deberá presentar la renuncia a tales regímenes, condicionada al

otorgamiento del Régimen de Zonas Francas.

viii.

Que la empresa y el proyecto de inversión a desarrollar no se han beneficiado

con anterioridad de los incentivos del Régimen, ni siquiera al amparo de una

persona física o jurídica distinta.

ix. Que la empresa no es una entidad

bancaria, financiera o aseguradora y tampoco se dedica a prestar servicios

profesionales. excepto los de los centros de servicios de salud humana que se

instalen fuera del Gran Área Metropolitana (GAM).

(Así reformado el inciso

anterior por el artículo 2° del decreto ejecutivo N° 43934 del 21 de febrero

del 2023)

x. Que

la empresa.se compromete a adquirir un software apto para la transmisión

electrónica de datos al sistema de información del Servicio Nacional de

Aduanas.

xi.

Que la empresa se compromete a cumplir con las disposiciones legales,

reglamentarias y procedimentales relativas al control y seguridad de las

mercancías que deben observarse en las instalaciones.

k) La

firma digital del solicitante o del representante legal de la empresa que se

consigne en el formulario.

l)

Actividades productivas fuera del área habilitada como Zonas Francas: En caso

de que el giro normal de la empresa exija la realización de actividades productivas

fuera del área habilitada como zona franca, la empresa deberá aportar el

detalle de tales actividades y la justificación correspondiente.

m)

Empresas ubicadas fuera de parque: en el caso de las empresas que deseen

ubicarse fuera de parque, deberán rendir declaración jurada simple, no

protocolizada, firmada digitalmente por el representante legal de la empresa en

el formulario digital de solicitud, en la cual se indique lo siguiente:

I. Que

la empresa cuenta con la capacidad de sujetarse a los mecanismos necesarios

para controlar el ingreso y salida de bienes y personas.

II.

Que la empresa proveerá a la Dirección, COMEX y PROCOMER todas las facilidades

y asistencia dispuesta en el artículo 14 de la Ley.

n)

Empresas ubicadas fuera de parque bajo la categoría a) y empresas de servicios

ubicadas dentro de la GAM: en este caso las empresas deberán acreditar que la

naturaleza del proyecto les impide desarrollarlo dentro de un parque. El

cumplimiento de este requisito se acreditarámediante declaración

jurada.

II.

Información para el otorgamiento del Régimen:

a)

Información detallada sobre la contaminación que producirá el proceso

productivo y sus desechos, o bien, copia del formulario presentado ante la

instancia respectiva del Ministerio de Ambiente y Energía (MINAE) en relación

con el estudio de impacto ambiental, cuando corresponda, según las leyes y

reglamentos aplicables. Tal información deberá presentarse sólo cuando la

actividad que realice la empresa al amparo del régimen se encuentra dentro de

la lista de actividades que requieren elestudio de

impacto ambiental, según lo establecido por la Secretaría Técnica Nacional

Ambiental (SETENA). Para tales efectos, PROCOMER contará con una lista de las

actividades que requieren el citado estudio, previa coordinación con la SETENA

y pondrá dicha lista a disposición de los usuarios, en formato digital, en la

dirección electrónica http://www.procomer.com.

b) Monto de la inversión nueva

inicial en activos fijos, e inversiones en capital humano y/o inversión en infraestructura

pública, cuando sean aplicables, así como la inversión total prevista y el

nivel de empleo.

(Así reformado el inciso

anterior por el artículo 2° del decreto ejecutivo N° 43934 del 21 de febrero

del 2023)

c)

Fecha de inicio de operaciones productivas.

d)

Identificación de la actividad que realizará la empresa al amparo del Régimen

de Zonas Francas dentro de la Clasificación CAECR. Para tales efectos, PROCOMER

pondrá a disposición de los usuarios, en formato digital, la lista de la

Clasificación CAECR en la dirección electrónica http://www.procomer.com

e) En el caso de las empresas

que pretendan ingresar al Régimen de Zonas francas clasificadas de acuerdo con

el inciso i) del artículo 17 de esta Ley, P ROCO1\1ER deberá solicitar al ICT

el criterio correspondiente, conforme a lo establecido en el artículo 2 de la

Ley No. l 0234 y 4 de este Reglamento.

(Así adicionado el inciso

anterior por el artículo 3° del decreto ejecutivo N° 43934 del 21 de febrero

del 2023)

III.

Información para el Pública Aduanera:

otorgamiento de la condición de Auxiliar de la Función

a)

Nombre e identificación del personal subalterno que actuará ante el Servicio

Nacional de Aduanas.

b)

Declaración jurada simple, no protocolizada, firmada digitalmente por el

representante legal de la empresa en el formulario digital de solicitud, en la

cual se haga constar que el propietario registra! le otorgó la correspondiente

autorización para operar en el inmueble donde desarrollará la actividad al

amparo del Régimen, cuando corresponda.

c)

Declaración jurada protocolizada en la cual se indique que cuenta con un lugar

adecuado para la custodia de los documentos que, de acuerdo con su condición de

Auxiliar de la Función Pública Aduanera, debe conservar; así como indicar la

dirección de dicho lugar.

d) En

el caso de las empresas que se ubiquen dentro de parque, o que operen en

instalaciones ya construidas, debe aportarse en el momento de presentar la

solicitud de ingreso al régimen el plano del conjunto del área donde se ubicará

la empresa beneficiaria o el número de proyecto registrado ante el Colegio

Federado de Ingenieros y Arquitectos (código CFIA). El plano debe contener la

delimitación del área donde va a estar ubicada la empresa de zona franca, con

una tabla de áreas y una planta de distribución detallada, elaborado por un

profesional incorporado al CFIA, y habilitado para su ejercicio profesional en

el área de competencia.

IV.

Documentación:

a)

Certificación de personería con no más de tres meses de emitida.

b)

Poder especial en caso de que la solicitud la efectúe una persona distinta al

representante legal, el poder debe indicar de forma expresa que está facultado

para presentar la solicitud de ingreso al Régimen y la obtención de la

condición de Auxiliar de la Función Pública Aduanera, así como también para

darse por notificado del Acuerdo de Otorgamiento, para firmar el Contrato de

Operaciones y para darse por notificado de la autorización del auxiliar de la

función pública aduanera.

c)

Fotocopia del anverso y reverso de la cédula de identidad del representante

legal y del personal subalterno que actuará ante el Servicio Nacional de

Aduanas, salvo que se presenten personalmente al momento de plantear la

solicitud.

d) En

el caso de que el solicitante sea una persona física, deberá aportar además lo

siguiente:

i.

Fotocopia del anverso y reverso de la cédula de identidad del solicitante,

siempre y cuando la solicitud no sea gestionada personalmente.

ii.

Documento extendido por la Caja Costarricense de Seguro Social que permita

constatar que el solicitante no labora para el Estado costarricense, sus

instituciones autónomas, semiautónomas y empresas públicas; según lo

establecido en el artículo 29 bis de la Ley General de Aduanas.

iii.

Aportar certificación del Registro de Delincuentes (gestionarla directamente

ante la entidad responsable para efectos laborales)."

(Así reformado por

el artículo 2° del decreto ejecutivo N° 42182 del 5 de diciembre del 2019)

Ficha articulo

Artículo 10 bis.-Posibilidad de verificar requisitos por

medios electrónicos. Todos los requisitos podrán ser verificados por la

Administración Pública a través de cualquier medio electrónico. Lo anterior, en

garantía del Principio de Coordinación Interinstitucional y en cumplimiento de

los artículos 8 y 9 de la Ley Nº 8220 del 4 de marzo de 2002 y los artículos 3,

6, 11 y 16 del Decreto Ejecutivo Nº 32565-MEIC del 28 de abril de 2005,

Reglamento a la Ley de Protección al Ciudadano del Exceso de Requisitos y

Trámites Administrativos

(Así

adicionado por el artículo 3° del decreto ejecutivo N° 36725 del 26 de

julio de 2011)

Ficha articulo

"Artículo 10 ter.

- Tipos de poderes y vigencia de certificaciones. Para efectos de realizar los

diferentes trámites dentro del Régimen de Zona Franca, se observarán las

siguientes disposiciones:

a) Trámites y tipos de

poderes

Para realizar el trámite

de ingreso al Régimen de Zonas Francas, el trámite de fusión de empresas

beneficiarias, y el trámite de renuncia al Régimen, se requerirá poder

generalísimo o poder especial debidamente otorgado, siempre y cuando no exista

limitación del mandatario en cuanto al alcance de su actuación. En caso de

existir limitación de suma en el poder, ésta no podrá ser inferior al

compromiso de la inversión mínima y total asumido por la empresa.

Los demás trámites

podrán ser realizados mediante poder generalísimo o poder especial, así como

también poder general; siempre y cuando, de igual manera, el mandatario no esté

revestido de limitaciones respecto al alcance de su actuación. En caso de

existir limitación de suma en el poder, ésta no podrá ser inferior al compromiso

de la inversión mínima y total asumido por la empresa.

Finalmente, en el caso

de los poderes especiales, su alcance deberá seguir detalladamente lo dispuesto

en el artículo 1256 del Código Civil, entendiéndose que dichos poderes deberán

ser específicos en cuanto a los actos a realizar por el mandatario, sin poder

extenderse ni siquiera a otros actos que se consideren consecuencia natural.

b) Plazo de vigencia de

las certificaciones

Toda certificación en

la que conste un poder mantendrá una vigencia de tres meses, contados a partir

de su expedición

(Así

adicionado por el artículo 3° del decreto ejecutivo N° 42182 del 5 de diciembre

del 2019)

Ficha articulo

Sección II

Otorgamiento del Régimen

Artículo 11.- Evaluación de la solicitud por parte de PROCOMER. Además de

la información y documentación requeridas en el artículo anterior, PROCOMER

evaluará los siguientes aspectos:

a) Que la empresa

solicitante y las actividades proyectadas por la empresa al amparo del Régimen

se encuentren dentro de alguna de las categorías establecidas en el artículo 17

de la Ley Nº 7210 y sus reformas.

b) Que el proyecto

cumpla con el nivel de inversión mínima inicial previsto en la Ley Nº 7210 y

sus reformas y en el Capítulo II del presente reglamento.

c) Que la empresa

solicitante o el proyecto no se hayan beneficiado con anterioridad de los

incentivos del Régimen y si así fuere, que se presente evidencia suficiente de

que se trata de un proyecto nuevo o de la naturaleza y la magnitud de las

inversiones adicionales, para efectos de lo dispuesto en el artículo 20 bis de

la Ley N º 7210 y sus reformas.

d) Que las actividades

proyectadas por la

empresa al amparo del Régimen de Zonas Francas se encuentran dentro de las

categorías definidas en la clasificación CAECR.

(Así reformado por el

artículo 1° del decreto ejecutivo N° 40141 del 20 de diciembre del 2016)

Ficha articulo

Artículo 12.- Informe de Valor Agregado Nacional

(VAN). Al final de periodo fiscal en que inicie operaciones productivas

la empresa beneficiaria, deberá presentar ante PROCOMER, dentro del informe anual

de sus actividades, la información relacionada con el Valor Agregado Nacional.

Para efectos del cálculo del

porcentaje de Valor Agregado Nacional (VAN), se interpretará el término VAN como

el cociente entre la sumatoria anual de los pagos efectuados en remuneraciones

del personal, otros beneficios salariales, cargas sociales, compra de bienes y

servicios a proveedores ubicados en el país, depreciación, tributos y utilidad

del periodo, dividido por las ventas totales (VT) y multiplicado por 100.

VT=valor de las ventas totales

reportadas por la empresa.

SAL=valor de los salarios totales

reportadas por la empresa.

BEN=valor de otros beneficios

salariales reportados por la empresa.

CS=valor total de cargas sociales

incluyendo cuota patronal y obrera a la CCSS, .INA, Banco Popular, JMAS, entre

otros y que son reportados por la empresa.

CL=valor total de las compras de

bienes y servicios efectuadas en la economía local

TRIBUTOS=valor total de todos los

impuestos, tasas, contribuciones especiales que la empresa cancele en el país,

así como el derecho de uso del régimen de zona franca

UT-=valor de la utilidad neta

obtenida en el período de análisis. El valor de UT no incluye ganancias o pérdidas

por diferencial cambiario, ni gastos no operativos.

DEP= Corresponde al valor de la

depreciación del periodo fiscal.

Para todos los efectos, la moneda

de referencia en los factores para real izar el cálculo será el colón

costarricense.

(Así reformado por el artículo 1° del decreto

ejecutivo N° 40141 del 20 de diciembre de 2016)

Ficha articulo

Artículo 13.- Trámite de ingreso

al Régimen. La solicitud presentada por el interesado será tramitada con base

en los lineamientos siguientes:

a) Dentro de los dos días hábiles

siguientes a la presentación de la solicitud, PROCOMER prevendrá al interesado

la presentación de cualquier documento faltante o la subsanación de cualquier

requisito establecido, relativo a su solicitud, otorgándole al efecto un plazo

de diez días hábiles para cumplir con la prevención.

b) Dentro del plazo máximo de un

día hábil contado a partir de la fecha en que esté completa la información, la

Unidad Técnica correspondiente de PROCOMER deberá presentar un dictamen a la

Junta Directiva o a la instancia en la que ésta última haya delegado tales

funciones, el cual deberá contener una evaluación de los aspectos indicados en

el presente Reglamento y una recomendación sobre la procedencia o no del

otorgamiento del Régimen a la empresa solicitante, con los fundamentos del

caso. La Junta Directiva, la instancia en la cual ésta haya delegado tales

funciones, o PROCOMER, podrán solicitar el criterio de otras entidades u

órganos públicos, si lo consideran necesario para una mejor evaluación del

proyecto.

c) Completado el análisis de la solicitud, la Junta

Directiva o la instancia respectiva de PROCOMER emitirá, dentro del plazo de

dos días hábiles posteriores a la recepción de la solicitud completa, la

recomendación final a COMEX a efecto de que el Poder Ejecutivo resuelva lo

pertinente.

(Así reformado el inciso anterior por el artículo 2° del

decreto ejecutivo N° 43934 del 21 de febrero del 2023)

(Así

reformado por el artículo 2° del decreto ejecutivo N° 42182 del 5 de diciembre

del 2019)

Ficha articulo

Artículo 13 bis. - Otorgamiento

del Régimen de Zonas Francas. El Poder Ejecutivo otorgará el régimen con base

en los lineamientos que se detallan a continuación:

a) Una vez recibida la

recomendación de PROCOMER, dentro del plazo de 3 días hábiles siguientes,

COMEX, determinará la procedencia o no del otorgamiento del Régimen de Zonas

Francas. Si COMEX determina la procedencia del otorgamiento del régimen,

trasladará el acuerdo ejecutivo de otorgamiento al Departamento de Leyes y

Decretos del Ministerio de la Presidencia.

b) Una vez recibido el

acuerdo ejecutivo de otorgamiento por parte del Departamento de Leyes y

Decretos del Ministerio de la Presidencia, éste tendrá un plazo máximo de tres

días hábiles para revisar y trasladar el acuerdo ejecutivo para firma del

Ministro de Comercio Exterior y del Presidente de la República. El jerarca del

Ministerio de Comercio Exterior contará con un plazo de dos días hábiles para

la firma del Acuerdo Ejecutivo y por su parte, el Presidente de la República

contará con un plazo de dos días hábiles para tales efectos.

c) Una vez suscrito el

Acuerdo Ejecutivo por parte del Poder Ejecutivo, el Ministerio de la

Presidencia comunicará este acto a la Dirección de Regímenes Especiales de

PROCOMER y a la Dirección.

(Así adicionado

por el artículo 3° del decreto ejecutivo N° 42182 del 5 de diciembre del 2019)

Ficha articulo

Artículo 14.- Acuerdo de otorgamiento. Si el Poder Ejecutivo decide

otorgar el Régimen a la empresa solicitante, se procederá a emitir el acuerdo

de otorgamiento correspondiente, el cual debe contener como mínimo los

requisitos siguientes:

a) Datos de inscripción

y representación de la empresa beneficiaria.

b) Indicación de la

categoría en la que se clasifica la empresa, dentro de las categorías previstas

por el artículo 17 de la Ley Nº 7210 y sus reformas.

c) Descripción de las

características principales del proyecto y de las actividades que desarrollará

la empresa al amparo del Régimen.

d) Monto mínimo legal de inversión

nueva inicial en activos fijos e inversiones en capital humano y/o inversión en

infraestructura pública, cuando sean aplicables, y el plazo para cumplirlas.

(Así reformado el inciso anterior por el artículo 2° del decreto

ejecutivo N° 43934 del 21 de febrero del 2023)

e) Parámetros que la

empresa beneficiaria se obliga a cumplir en cuanto a monto total de inversión y

nivel de empleo, así como los plazos en que la empresa se obliga a cumplir esos

parámetros.

f) Referencia expresa a

la obligación de la empresa beneficiaria de cumplir con todos los requisitos de

la Ley N º 7210, su reglamento y sus reformas, así como con las obligaciones

propias de su condición de Auxiliar de la Función Pública Aduanera

g) Referencia expresa a

la obligación de la empresa de sujetarse a los mecanismos que permitan un

adecuado control y fiscalización de sus operaciones al amparo del Régimen,

establecidos por PROCOMER y el Ministerio de Hacienda.

h) Referencia expresa a

la obligación de la empresa de cumplir todas las normas de protección del

ambiente que la legislación costarricense y la internacional disponen para el

desarrollo sostenible de las actividades económicas, lo cual será verificado

por las autoridades competentes.

i) Indicación de

las actividades productivas que

podrán realizarse fuera

del área habilitada como zona

franca, así como la lista de la maquinaria, equipo, materias y mercancías que

podrán ser internadas.

j) Referencia expresa a

la obligación de la empresa de inscribirse ante la DGT como contribuyente,

previo a iniciar operaciones (fase pre-operativa), con indicación de que no

podrá aplicar los beneficios al amparo del régimen si no ha cumplido con la

inscripción indicada.

k) Referencia expresa a

la obligación de la empresa de estar inscrita ante la Caja Costarricense del

Seguro Social al momento de iniciar operaciones productivas al amparo del

Régimen de Zonas Francas.

(Así reformado por el artículo 1° del

decreto ejecutivo N° 40141 del 20 de diciembre del 2016)

Ficha articulo

Artículo

15.- Denegatoria del Régimen

Si se resuelve no otorgar el Régimen a la

empresa solicitante, se procederá a emitir la resolución correspondiente, la

cual será notificada por PROCOMER al interesado.

Ficha articulo

Artículo 16.- Impugnación del acto de la

denegatoria

Contra la resolución que deniegue el

otorgamiento del Régimen cabrá recurso de reposición en los términos del Código

Procesal Contencioso Administrativo.

Ficha articulo

Artículo 17.- Conformación del expediente

administrativo

Desde la presentación de la solicitud inicial

y luego de dictada la resolución final, PROCOMER deberá mantener los

expedientes relativos a las solicitudes del Régimen, debidamente ordenados y

foliados.

Ficha articulo

Sección III

Otorgamiento de la condición de Auxiliar de la Función Pública Aduanera

Artículo 18.- Tramitación

electrónica de la autorización para operar como auxiliar de la función pública

aduanera. En el momento en que se recomiende el ingreso al

Régimen, PROCOMER, mediante la implementación de mecanismos de

interoperabilidad entre la plataforma VUI y el sistema o plataforma que utilice

el Servicio Nacional de Aduanas, dará acceso al expediente digital de la

empresa, al Departamento de Estadística y Registros de la Dirección General de

Aduanas, a efecto de que dicha dependencia tenga visibilidad de la información

que consta en el expediente, así como del cumplimiento de lo establecido en el

artículo 10 del presente Reglamento relativo a la solicitud de otorgamiento de

la condición de Auxiliar de la Función Pública Aduanera.

(Así reformado por el

artículo 1° del decreto ejecutivo N° 44825 del 21 de noviembre del 2024)

Ficha articulo

Artículo 19.-Autorización de la

condición de auxiliar.

La Dirección General de Aduanas

otorgará el código de ubicación correspondiente para lo cual el Director de

dicha instancia podrá delegar la firma en el funcionario que designe, de

conformidad con la normativa vigente, en el formato digital visible, en el

plazo máximo de un (1) día hábil, contado, a partir del momento en que reciba

al acuerdo ejecutivo de otorgamiento del Régimen y de conformidad con el "Reglamento

para la oficialización del proceso VUl-01: Integración del proceso de

otorgamiento del Régimen de Zonas Francas y el proceso de otorgamiento del

Auxiliar de la Función Pública Aduanera"; lo anterior, sin necesidad de

efectuar la inspección previa de las instalaciones de las empresas

solicitantes.

Para el otorgamiento del código de

ubicación, la Dirección podrá delegar el acto material de la firma, en forma

física o confirma digital, en un funcionario específico, mediante resolución de

alcance general.

Una vez que la empresa esté operando

al amparo del Régimen, la autoridad aduanera en ejercicio de sus atribuciones

legales podrá realizar las visitas e inspecciones que al efecto considere

pertinentes y de determinarse algún incumplimiento en cuanto a los

requerimientos que deben observar las instalaciones, se aplicarán los

procedimientos correspondientes a efectos de establecer las sanciones previstas

en la normativa.

(Así reformado por el

artículo 1° del decreto ejecutivo N° 44825 del 21 de noviembre del 2024)

Ficha articulo

Artículo 20.-Solicitud y requisitos para ocupar

instalaciones previamente autorizadas a otra empresa del Régimen.

Las empresas de servicios podrán ubicarse en las instalaciones de otro

beneficiario del Régimen, ya sea de servicios, comercializadora, procesadora o

viceversa, en cuyo caso así deberá consignarlo en la solicitud de ingreso al Régimen

a efectos de que la Aduana de Control proceda en todos los casos a efectuar la

inspección de las instalaciones.

Para tales efectos, las empresas

deberán implementar los controles que permitan identificar sus operaciones de

manera individualizada, así como delimitar el área de operación donde se

ubicará cada empresa, sin perjuicio del cumplimiento y de las obligaciones que

en materia de controles, inventario e identificación de activos, la Ley y este

Reglamento imponen para los beneficiarios.

Asimismo, todos los beneficiarios,

clasificados bajo cualesquiera de las categorías previstas en el artículo 17

de la Ley N° 7210, que tengan área

disponible de techo industrial separada físicamente, podrán arrendar o

subarrendar dichos espacios a otros beneficiarios.

(Así reformado por el artículo 1° del decreto ejecutivo N°

35422 del 7 de agosto de 2009)

Ficha articulo

Sección

IV

Otras

disposiciones

Artículo

21.-Vigencia de los beneficios: Los beneficios otorgados por la Ley a

las empresas, rigen a partir de la fecha de la comunicación al interesado del

acuerdo que otorga el Régimen, sin perjuicio de lo dispuesto en el párrafo

segundo del inciso g) del artículo 20 de la Ley, así como lo dispuesto en el

inciso d) del artículo 21 ter de la Ley. No obstante lo anterior, el ejercicio

de las actividades al amparo del Régimen y el disfrute efectivo de los

beneficios no podrá iniciarse mientras la empresa beneficiaria no haya suscrito

un contrato de operaciones con PROCOMER, siguiendo el formato establecido al

efecto.

Para el inicio de las operaciones productivas al amparo

del Régimen, la empresa deberá haber sido autorizada por la Dirección como

Auxiliar de la Función Pública Aduanera, según lo dispuesto en la Ley General

de Aduanas y su Reglamento.

El Acuerdo de Otorgamiento del Régimen, sus

modificaciones y el acuerdo de renuncia se publicarán íntegramente en el

Diario Oficial; el costo de la publicación será asumido por parte de la

empresa solicitante.

(Así

reformado por el artículo 3° del decreto ejecutivo N° 36000 del 28 de abril

de 2010)

Ficha articulo

Artículo 22.- Asociación de

empresas procesadoras

Tratándose de pequeñas empresas que vayan a asociarse para realizar

actividades procesadoras para la exportación, las empresas que se asocien deben

constituir una persona jurídica única, o bien designar contractualmente a una

de las empresas que será la solicitante.

En este último caso, deberá presentarse con la solicitud copia del

acuerdo consorcial respectivo, en el que se delimiten claramente las

obligaciones y responsabilidades de cada empresa asociada. Sin excepción, las

empresas asociadas deberán instalarse en un mismo Parque de Zona Franca.

En los casos en que se designe a una empresa como solicitante, todas

las empresas asociadas se considerarán como beneficiarias del Régimen, para

efectos del cumplimiento de las obligaciones y la aplicación de las sanciones

contempladas en la Ley Nº

7210 y sus reformas, demás leyes y reglamentos aplicables.

Ficha articulo

Artículo

23.-Uso de medios electrónicos. PROCOMER y la Dirección podrán

autorizar que determinados trámites, de acuerdo a su competencia, se realicen a

través de los medios electrónicos implementados. Para este efecto, los

beneficiarios deberán cumplir con todos los requisitos de autorización y las

obligaciones que le impone el régimen jurídico aduanero como Auxiliar de la

función pública aduanera, en especial los relativos a la transmisión electrónica

de declaraciones aduaneras, de la información que le sirve de sustento y la

correcta utilización de códigos de seguridad, claves de acceso o certificados

digitales. Para tal efecto, el beneficiario deberá cumplir con los

requerimientos exigidos por PROCOMER y la Dirección para la implementación de

los sistemas informáticos.

En